Article rédigé par Quintet Private Bank dans le cadre de leur sponsoring de l’ACA Insurance Days 2023 dont le contenu engage exclusivement son auteur.

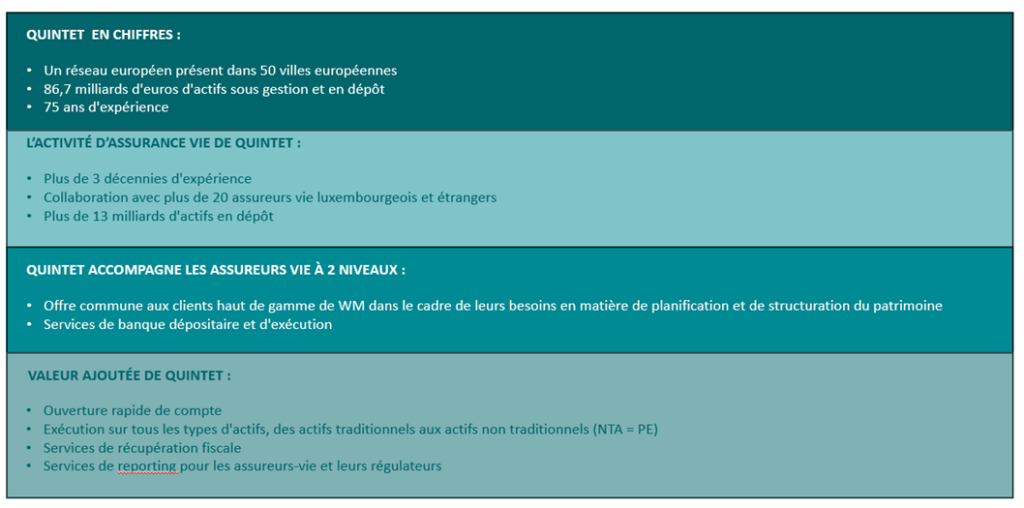

Depuis des années, Quintet Private Bank offre des produits d’assurance-vie dédiés à la clientèle privée fortunée et sophistiquée, ainsi que des prestations de services de banque dépositaire et d’exécution aux assureurs et à tout leur écosystème. Pour Stéphane Ries, Managing Director Financial Intermediaries (FIM), l’utilisation de plus en plus fréquente d’actifs non-traditionnels comme sous-jacents répond à une demande croissante des assureurs, de leurs partenaires-gestionnaires et de leurs souscripteurs de plus en plus sophistiqués. Elle nécessite aussi une expertise et un savoir-faire dont peu de banques disposent au Luxembourg.

Stéphane Ries, que représente l’activité assurance-vie chez Quintet Private Bank aujourd’hui ?

Quintet sert actuellement 27 compagnies d’assurance, essentiellement des assureurs-vie luxembourgeois. Nous gérons 13 milliards d’euros en dépôt. Ceci représente plus ou moins 8.000 polices, et comprend tout type de support d’assurance-vie tels que des FIC, FID, FAS, des fonds externes etc., et également des fonds propres des assureurs déposés chez nous.

Sous quelles formes s’effectue la collaboration entre votre banque et les assureurs-vie luxembourgeois ?

La collaboration se fait à deux niveaux : d’une part, à travers une offre de produits d’assurance-vie dédiée à la clientèle privée fortunée et sophistiquée, et, d’autre part, via des prestations de services de banque dépositaire.

Depuis des décennies maintenant, Quintet dispose sur ce dernier métier d’une business line dédiée à l’activité institutionnelle et professionnelle. Celle-ci regroupe toutes les compétences des mondes des assurances, mais également des fonds d’investissement, des fonds de pension, des banques et des tiers-gérants.

Concrètement, quelles prestations offrez-vous aux assureurs-vie ?

En tant que banque dépositaire, notre collaboration avec les assureurs-vie porte d’une part sur la garde des actifs, conformément à la convention de dépôt signée entre le Commissariat aux Assurances, la compagnie d’assurance et le dépositaire, le fameux « triangle de sécurité ». Elle concerne aussi l’exécution sur les sous-jacents au contrat d’assurance-vie.

Pour chaque activation d’une nouvelle police d’assurance, une banque partenaire d’un assureur-vie doit en outre être capable de proposer les services suivants : l’ouverture extrêmement rapide de nouveaux comptes bancaires, une offre de « tax services » – à savoir la récupération de la taxe à la source et l’accès à des taux réduits -, un accompagnement de nos partenaires assureurs dans leurs obligations de reporting vis-à-vis de leurs clients et du régulateur, et, last but not least, les banques comme Quintet doivent pouvoir également leur offrir un accès facilité à tout type d’investissement cible (actions, obligations, produits structurés, fonds externes simples de type OPCVM, fonds externes complexes, etc.) – en interne ou bien via des plateformes externes, les banques en procurant l’accès – ainsi qu’à des actifs non-traditionnels (Non-Traditional Assets, NTA) encore appelés « private assets ».

Que représentent ces actifs non-traditionnels aujourd’hui ? Et concrètement, quels sont leurs sous-jacents ?

Encore récemment, les sous-jacents des contrats d’assurance-vie étaient uniquement constitués de fonds d’investissement simple/plain vanilla (OPCVM et autres), de produits structurés, de titres vifs, etc.

Mais aujourd’hui, les private assets représentent plus ou moins 16 milliards d’euros, soit environ 10 % du marché total des assurances-vie.

Ces actifs sont donc de plus en plus utilisés comme sous-jacents dans les contrats d’assurance. D’ailleurs, selon les derniers chiffres, les assureurs-vie allouent chaque année 2 milliards d’euros aux private assets.

En tant que banque dépositaire, nous observons actuellement chez Quintet une exposition de plus en plus importante des 27 assureurs que nous servons à des investissements dits « alternatifs » tels que ces private assets (PE, VC, RE, Infra, etc.) et les fonds alternatifs que sont les hedge funds et les funds of hedge funds.

Le traitement de tous ces investissements demande un réel savoir-faire. Au Luxembourg, peu de banques disposent de cette expertise reconnue dans l’exécution sur ce type de sous-jacents. Chez Quintet, notre Fund Execution Desk a vu le jour avec nos besoins de banque privée il y a plus de 40 ans déjà. Il a évolué au fil des dernières décennies pour traiter de plus en plus de fonds complexes, également dans le contexte de nos relations avec d’autres clients institutionnels comme notamment les fonds de fonds et les banques travaillant sous forme de compte omnibus avec nous.

À quel type de know-how faites-vous référence ?

Il s’agit ici de la capacité de placer des ordres de souscription et de rachat sur du private assets ou du hedge funds auprès d’agents de transferts. Cela se fait, d’une part, via la collecte d’une documentation, mais aussi à travers une gestion des spécificités de fonctionnement de ce type de fonds, tels que les prépaiements éventuels en cas de Hedge Funds et pour les « commitments », les « capital call / draw-downs » pour tous les fonds PE, RE, etc. ; ces fonds étant généralement fermés aux rachats. Tout ceci nécessite donc une gestion structurée, ensemble avec l’assureur et le délégataire éventuel de la gestion des polices.

En quoi le Luxembourg se démarque-t-il de ses concurrents dans ce domaine ?

L’écosystème complet du Luxembourg constitue un atout pour tous les acteurs de la Place. Son industrie des fonds d’investissement (2ème place mondiale avec plus de EUR 5.000 milliards d’actifs), l’essor du PE avec une association forte (LPEA) et sa boîte à outils très large permettant de structurer du PE (SICAR, SIF, RAIF, Limited Partnership, etc.) et de le valoriser plutôt aisément comme sous-jacent d’un contrat d’assurance-vie. Aussi, le monde de l’assurance-vie bénéficie aujourd’hui de ce savoir-faire qui s’est construit durant ces 30-40 dernières années. Le monde des fonds externes et du PE profite également de l’essor de l’assurance-vie.

C’est donc une collaboration win-win pour tout le monde : pour les acteurs et les associations comme l’ACA, l’ALFI, la LPEA, et surtout pour nos clients et partenaires. D’autant que l’accès est garanti à tout type de sous-jacent pouvant être repris dans les contrats d’assurance-vie.

Vous l’aurez compris, Quintet Private Bank est au fil des années devenue un réel partenaire des assureurs en tant que prestataire de services.

Dans quels types de mandats et produits d’assurance, les private assets sont-ils utilisés comme sous-jacents ?

Le client fortuné voudra s’assurer d’une intervention active dans la gestion des actifs sous-jacents à son contrat y inclus des private assets. À cet effet, le secteur de l’assurance-vie a vu émerger les fonds d’assurance spécialisés (ou FAS) permettant des mandats de gestion discrétionnaire, en conseil ou en « execution only ».

Côté banque, la multiplicité de mandats de gestion différents a toujours existé car les clients les plus fortunés ont toujours souhaité garder un certain contrôle de leurs actifs.

C’est pourquoi un manteau d’assurance-vie cohabite désormais avec de la gestion discrétionnaire, de mandats en advisory/conseil ou en « execution only ».

Dans la pratique, comment s’effectue cette gestion pour les private assets ?

En tant que dépositaire de tout le contrat ou du support détenant le private assets, deux types de gestion existent : soit la police est gérée par un tiers avec l’assureur qui a donné à ce tiers-gérant une procuration sur ce compte déposé chez nous, soit la police est directement gérée par l’assureur.

Dans les deux cas, la partie private assets du portefeuille – à savoir la passation d’ordre, le suivi des investissements, etc. – sera « administrée » par l’assureur ou sous son contrôle.

Soit en tant que « Nominee » : la banque souscrit pour le compte de l’assureur suivant un contrat de « Nominee » établi entre les deux maisons ; ou bien au nom de l’assureur, avec le reflet des positions côté banque. La voie suivie dépendra en général de la possibilité du GP/TA (du fonds cible) d’accepter la banque en tant que « Nominee ». Le client fortuné pourra quant à lui, via son contrat d’assurance-vie, être exposé à du private assets.